Planos Poupança Reforma

PPR Dinâmico (Unit Linked)

45-54

- Idade mínima de subscrição 45 anos

- Montante mínimo de subscrição de €250

- Entregas mínimas mensais de €25

PPR Dinâmico (Unit Linked) I PPR Dinâmico 45-54

Aplicação financeira, sem garantia de capital, para constituição de um Complemento de Reforma e usufruindo de Benefícios Fiscais.

Condições

Idade Mínima de Subscrição

45 anos

Mínimo de Subscrição

€250

Formas de Subscrição

Online ou balcão

Sobre o Plano

Como subscrever online

Online

Faça login na área de cliente ou abra conta online em menos de 15 minutos no novobanco Online ou App.

PPR

Selecione o produto financeiro que mais se adapta ao seu perfil consoante os seus objetivos pessoais.

Contrato

Defina o montante inicial, a periocidade e o valor das entregas. De seguida, leia e aceite a documentação pré-contratual apresentada.

Subscrição

Reveja a operação, aceite os termos e condições e a subscrição está completa.

Subscrevemos agora?

Online

Presencialmente

Clique nos documentos que pretende descarregar

Gestão de Reclamações e Deveres de Informação do Mediador

Gestão de Reclamações e Deveres de Informação do Mediador

Gestão de Reclamações e Deveres de Informação do Mediador

Gestão de Reclamações e Deveres de Informação do Mediador

GamaLife Companhia de Seguros Vida - Site Institucional

Saiba Mais

GamaLife Companhia de Seguros Vida - Site Institucional

Planos Poupança Reforma

Assegure o seu futuro

INFORMAÇÃO LEGAL

O conteúdo aqui apresentado é meramente informativo, não constituindo consultoria para investimento, nem qualquer recomendação, sugestão ou proposta para investimento em qualquer produto, serviço, instrumento financeiro ou nos emitentes dos mesmos, não tendo sido avaliadas as características individuais do investidor.

A presente informação tem natureza publicitária e apresenta algumas das características do NB PPR Poupança Ativa (Unit Linked), PPR Proteção Global Premium (Unit Linked) e NB PPR Dinâmico (Unit Linked), pelo que não dispensa a leitura do Documento de Informação Fundamental (DIF), do Documento de Informação Adicional (DIA) e das Condições Gerais do NB PPR Poupança Ativa (Unit Linked), PPR Proteção Global Premium (Unit Linked) e NB PPR Dinâmico (Unit Linked), que deverá ler, previamente, a qualquer decisão de investimento e que estão disponíveis aos Balcões do NOVO BANCO S.A., na GamaLife - Companhia de Seguros de Vida, S.A. ou em www.novobanco.pt

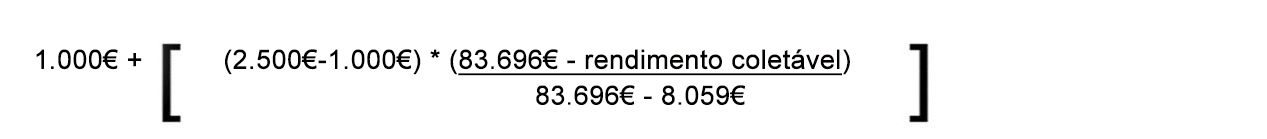

Os Planos Poupança Reforma (“PPR”) estão incluídos nos produtos elegíveis para os residentes fiscais em Portugal poderem obter benefícios fiscais, identificados no artigo 21.º do Estatuto dos Benefícios Fiscais. Os PPR são dedutíveis à coleta de IRS nos termos e condições previstos no respetivo Código do IRS (artigo 78.º), variando o benefício fiscal máximo consoante a idade (considerando-se a idade do sujeito passivo à data de 1 de janeiro do ano em que efetue a aplicação), rendimento e deduções à coleta. Para mais informação e aplicação ao seu caso em particular, consulte a legislação em vigor. Regime fiscal em vigor pode ser consultado em https://www.novobanco.pt/particulares/investimento/guia-fiscal. O tratamento fiscal específico depende das circunstâncias individuais de cada Cliente e está sujeito a eventuais alterações legislativas.

Cabe ao Investidor tomar as suas decisões, à luz do seu Perfil de Investidor, e tendo em conta a legislação e regulamentação aplicável. O investidor deve assegurar-se de que compreendeu as características dos produtos, os riscos inerentes e as suas formas de remuneração, e de que os mesmos são adequados para os seus objetivos, experiência e características. Um investimento responsável exige que conheça as suas implicações e que esteja disposto a aceitá-las.

O investidor deve tomar uma decisão refletida, dispondo do período que considerar necessário para a análise da informação pré-contratual.

Independentemente do Perfil de Investidor, o novobanco recomenda aos clientes a diversificação dos seus investimentos e, expressamente, que não se efetuem concentrações superiores a 15% do património do Cliente junto do Banco a um ativo, individualmente considerado.

Existe o risco de perda do capital investido, na maturidade ou em caso de mobilização antecipada e a possibilidade da remuneração do investimento ser nula. Rendibilidades passadas não são indicativas de rendibilidades futuras. Informe-se num balcão sobre o prospeto informativo detalhado.

Este produto não é um depósito, pelo que não está coberto por um fundo de garantia de depósitos.

Esta informação descreve a oferta do novobanco e foi preparado com recursos a fontes internas e públicas consideradas credíveis e fidedignas, assumindo um caráter meramente informativo que pode ser alterado em qualquer altura sem aviso prévio. Todos os conteúdos fornecidos por entidades externas são da exclusiva responsabilidade dessas entidades. O novobanco procura garantir que os conteúdos fornecidos por entidades externas detenham elevados níveis de fiabilidade e credibilidade, não prestando, porém, qualquer garantia quanto ao seu rigor e atualidade.

O investimento em algum destes produtos ou serviços poderá envolver o pagamento de comissões ou outro tipo de encargos, devendo o Investidor ter acesso a esta informação, previamente, a qualquer decisão de investimento.

Produto comercializado pelo NOVO BANCO, S.A., com sede no Campus do novobanco, Av. Dr. Mário Soares, Taguspark, Edifício 1, 2740-119 Porto Salvo, registado junto da Autoridade de Supervisão de Seguros e Fundos de Pensões, na categoria de Agente de Seguros com o n.º 419506141, desde 21.01.2019. Autorizado a comercializar seguros no ramo Vida e Não Vida dos Seguradores GamaLife, Mudum Seguros, Generali Seguros, Europ Assistance, GNB Fundos de Pensões e Coface. Sem poderes de representação dos seguradores para a celebração de contratos de seguro; sem poderes para receber prémios de seguros e não assume a cobertura de riscos. Todas as informações sobre o Agente de Seguros podem ser consultadas em www.asf.com.pt.

Contratos celebrados pela GamaLife - Companhia de Seguros de Vida, S.A., entidade legalmente autorizada a exercer a atividade seguradora no Ramo Vida, registada na ASF com o n.º 1109, Av. Columbano Bordalo Pinheiro, 75 - 11º piso, 1070-061 Lisboa, Apartado 24048, Loja CTT Campo de Ourique (Lisboa) 1251-977 Lisboa, Capital Social €50.000.000, Nº 503 024 856, de pessoa coletiva e de matrícula na C.R.C. de Lisboa.

Não dispensa a consulta da informação pré-contratual e contratual legalmente exigida.

.jpg/_jcr_content/renditions/cq5dam.thumbnail.48.48.png)