Guia fiscal 2024

Não Residentes Fiscais em Portugal

Bolsa

- Ações Nacionais

- Ações Estrangeiras

- Obrigações Nacionais

- Obrigações Estrangeiras

Ações Nacionais

Os detentores de ações poderão receber dois tipos de rendimentos distintos:

Dividendos, os quais se enquadram na Categoria E (rendimentos de capitais);

Mais-valias/ Menos-valias com a alienação das ações, as quais se enquadram na Categoria G (incrementos patrimoniais).

Tratamento Fiscal

a) Dividendos – Os valores pagos a título de dividendos qualificam como rendimentos de capitais e estão sujeitos a retenção na fonte de IRS, à taxa final de 28% ou 35%, esta última aplicável no caso de sujeitos passivos residentes em paraísos fiscais.

b) Mais-valias – Os ganhos resultantes da alienação de ações de sociedades residentes em território nacional estão isentos de tributação em Portugal, de acordo com o Estatuto dos Benefícios Fiscais, salvo determinadas exceções (e.g., caso de sociedades cujos ativos sejam compostos por mais de 50% de imóveis localizados em território português, bem como pessoas singulares não residentes e sem estabelecimento estável em território português, que sejam domiciliadas em “paraísos fiscais”).

Sabia que

A taxa de retenção na fonte de IRS aplicável aos dividendos poderá ser reduzida em virtude de aplicação de Convenção para evitar a Dupla Tributação celebrada por Portugal com o país de residência do contribuinte. A taxa reduzida poderá variar entre 10% e 15%.

Para a aplicação da taxa reduzida em Portugal poderá ter que apresentar um certificado de residência fiscal, emitido pelas autoridades fiscais do seu país se residência, a confirmar que é aí residente fiscal.

Preenchimento da Declaração de IRS

Os dividendos são sujeitos a retenção na fonte, a título definitivo, pelo que não existe obrigação de reporte na declaração anual de IRS.

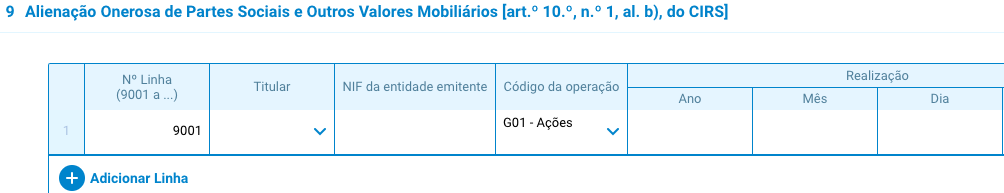

As operações de alienação de ações de sociedades residentes em território nacional, quando não abrangidas pela isenção prevista no Estatuto dos Benefícios Fiscais, deverão ser reportadas no Quadro 9 do Anexo G da Declaração (Mais-Valias e Outros Incrementos patrimoniais), através do Código G01, conforme imagem abaixo:

O campo “País da Contraparte” não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (i.e., o país de residência do comprador das ações).

Ações Estrangeiras

Não se aplica.

Obrigações Nacionais

Os juros (“cupões”) resultantes de obrigações assumem a forma de rendimentos de capitais (Categoria E), independentemente de os títulos serem ou não emitidos a desconto.

A alienação ou reembolso das obrigações enquadra-se na Categoria G (mais-valias).

Tratamento Fiscal

a) Juros – Os valores pagos a título de juros qualificam como rendimentos de capitais e estão sujeitos a retenção na fonte de IRS, à taxa final de 28% ou 35%, esta última aplicável nos casos de sujeitos passivos residentes em paraísos fiscais.

b) Mais-valias – Os ganhos resultantes da alienação e/ou reembolso de obrigações estão isentos de tributação em Portugal, salvo determinadas exceções (e.g., residentes fiscais em “paraísos fiscais”).

Sabia que

Os juros podem ser isentos de tributação ou sujeitos a uma taxa reduzida (i.e. taxa resultante de Convenção para Evitar a Dupla Tributação celebrada por Portugal) em Portugal. Para beneficiar da isenção ou da taxa estabelecida na Convenção, terá de apresentar um certificado de residência fiscal, emitido pelas autoridades fiscais do seu país se residência, a confirmar que é aí residente fiscal.

Preenchimento da Declaração de IRS

Os juros são sujeitos a retenção na fonte, a título definitivo, ou isentos, pelo que não existe obrigação de reporte na declaração anual de IRS.

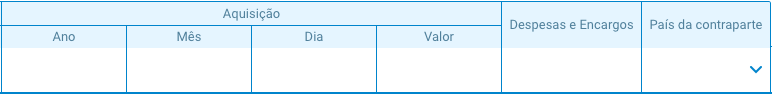

As operações de alienação e reembolso de obrigações nacionais, quando não abrangidas por qualquer isenção, deverão ser declaradas no Quadro 9 do Anexo da declaração anual de IRS, através dos Códigos G03 e/ou G10, respetivamente, conforme imagem abaixo:

O campo “País da Contraparte” não é de preenchimento obrigatório e apenas deverá ser preenchido, caso o contribuinte conheça a residência da contraparte da operação (i.e., o país de residência do comprador das obrigações).

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Obrigações nacionais

As mais-valias geradas com a venda de obrigações nacionais estão sujeitas a imposto?

As obrigações são instrumentos financeiros que representam um empréstimo contraído junto dos investidores por parte de empresas, Estados ou outras entidades públicas ou privadas. Para os investidores, os rendimentos decorrentes de obrigações ou outros títulos de dívida têm a natureza de rendimento de capital no caso de juros ("cupões") e de mais-valias no caso de ganhos gerados pela alienação ou reembolso das obrigações.

Para os não-residentes fiscais em Portugal, os juros estão sujeitos a retenção na fonte de IRS à taxa liberatória de 28%. Contudo, se existir uma convenção para evitar a dupla tributação entre Portugal e o país de residência do investidor, a taxa de retenção na fonte pode ser reduzida para a taxa prevista pela convenção (atualmente Portugal tem convenções com 91 países). Para esse efeito, o titular não-residente deve cumprir com todos os formalismos necessários.

As mais-valias geradas com a alienação e/ou reembolso da obrigação estão isentas de tributação em Portugal, salvo raras exceções - por exemplo, se o investidor for residente fiscal num "paraíso fiscal".

Juros

Taxa de IRS de 10% | Com convenção para evitar dupla tributação

- Juros ilíquidos: 1.000 €

- Taxa de IRS: 10%

- IRS (Retenção na fonte): 1.000 € x 10% = 100 €

- Juros líquidos: 1.000 € - 100 € = 900 €

Taxa de IRS de 28% | Sem convenção para evitar dupla tributação

- Juros ilíquidos: 1.000 €

- Taxa de IRS: 28%

- IRS (Retenção na fonte): 100 € x 28% = 280 €

- Juros líquidos: 1.000 € - 280 € = 720 €

A Carla reside há vários anos na Venezuela, mas manteve a sua conta bancária aberta num intermediário financeiro em Portugal que utiliza para negociar alguns títulos financeiros, como por exemplo obrigações de empresas portuguesas. Em 2020, o cupão de uma dessas obrigações conferiu-lhe, anualmente, juros ilíquidos de 1.000 euros. Como a Carla tem o estatuto de não-residente fiscal em Portugal e recorreu à convenção para evitar a dupla tributação entre Portugal e a Venezuela, os juros foram alvo de uma tributação reduzida de 10%, recebendo assim 900 euros líquidos. Caso não tivesse recorrido à convenção, só teria recebido 720 euros.

Mais-valia

Taxa de IRS de 28%

- Mais-valia ilíquida: 10.000 €

- Taxa de IRS: 0%

- Mais-valia líquida: 10.000 €

A Carla decidiu levar as obrigações da empresa nacional até à maturidade, tendo realizado uma mais-valia com o seu reembolso em 2020 no valor de 10.000 euros. Como tem residência fiscal na Venezuela, as mais-valias geradas com este negócio não foram alvo de qualquer tributação em Portugal, recebendo assim por inteiro 10.000 euros na conta bancária nacional.

Obrigações Estrangeiras

Não se aplica.