Guia fiscal 2024

Residentes Não Habituaisl

Soluções de Reforma e Banca Seguros Vida

Os rendimentos provenientes destas aplicações são tributados em Portugal como rendimentos de capitais (categoria E).

- Seguros de Capitalização Unit Linked/Seguros de Capitalização Garantidos

- Plano Poupança Reforma (PPR)/Fundos de Pensões

Seguros de Capitalização Unit Linked/Seguros de Capitalização Garantidos

Os rendimentos decorrentes do reembolso / resgate de Seguros de Capitalização qualificam como Rendimentos de Capitais (Categoria E).

Tratamento Fiscal

O valor de rendimento tributável corresponde à diferença positiva entre os montantes recebidos a título de reembolso, adiantamento ou vencimento e os respetivos prémios (montantes entregues) pagos ou importâncias investidas.

Estes rendimentos estão sujeitos a retenção na fonte de IRS, à taxa liberatória de 28% (ou 19,6%, aplicável a pessoas singulares residentes na Região Autónoma dos Açores).

A percentagem do rendimento sujeito a tributação encontra-se dependente do prazo de vigência do contrato, conforme se segue:

- Se o montante dos prémios pagos na primeira metade do contrato não representar, pelo menos, 35% da totalidade dos mesmos, 100% do rendimento estará sujeito a retenção na fonte de IRS;

- Se o montante dos prémios pagos na primeira metade do contrato representar, pelo menos, 35% da totalidade dos mesmos e:

o reembolso ocorrer antes do 5.º ano de vigência do contrato, 100% do rendimento estará sujeito a retenção na fonte de IRS;

o reembolso ocorrer após o 5.º ano e antes do 8.º ano de vigência do contrato, apenas 80% do rendimento estará sujeito a retenção na fonte de IRS. Na prática, verificar-se-á uma tributação dos rendimentos à taxa efetiva de 22,4% (ou 15,68%, para residentes na Região Autónoma dos Açores);

o reembolso ocorrer após o 8.º ano de vigência do contrato, apenas 40% do rendimento estará sujeito a retenção na fonte de IRS. Na prática, verificar-se-á uma tributação dos rendimentos à taxa efetiva de 11,2% (ou 7,84%, para residentes na Região Autónoma dos Açores).

Sabia que

Os contribuintes, aquando da entrega da declaração de IRS, podem optar pelo englobamento destes rendimentos, sendo desta forma tributados às taxas progressivas de IRS aplicáveis aos restantes rendimentos (contrariamente às taxas fixas de 28% e 19,6%). A retenção na fonte efetuada será deduzida ao IRS final a liquidar. Esta opção implica o englobamento da totalidade dos rendimentos de capitais auferidos no ano em causa (nomeadamente, juros de obrigações, juros de certificados, dividendos, etc.). Para este efeito, deverá solicitar a todas as instituições financeiras, em Portugal, onde possua aplicações financeiras, uma declaração da qual conste o valor dos rendimentos de capitais auferidos no ano e respetivas retenções na fonte de IRS.

Preenchimento da Declaração de IRS

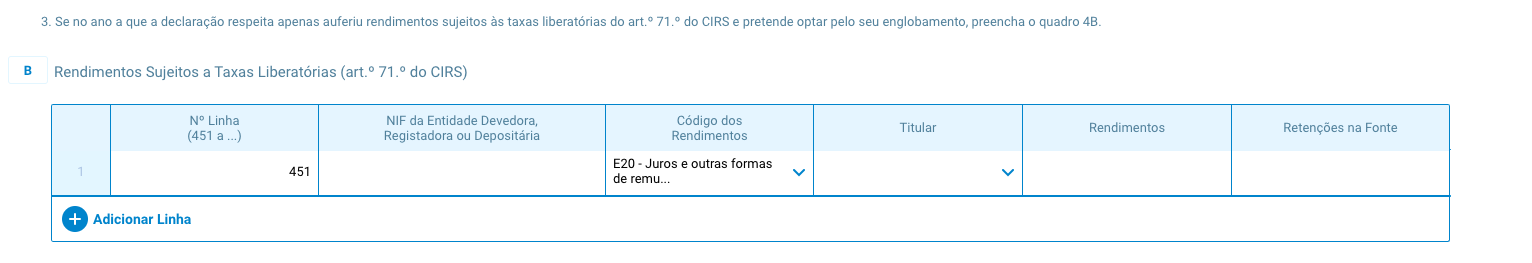

Apenas existe obrigação de reporte na declaração anual de IRS, se o contribuinte optar pelo englobamento destes rendimentos, caso em que os respetivos valores deverão ser reportados no quadro 4B do Anexo E da Declaração (Rendimentos de Capitais), através do Código E20, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF da Instituição Financeira, ao valor do rendimento, bem como ao valor das retenções na fonte de IRS aplicadas no momento do pagamento.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Seguros de capitalização unit-linked e seguros de capitalização garantidos

Quais as vantagens fiscais?

Os seguros de capitalização unit-linked (ou seguros ligados a fundos de investimento) e os seguros de capitalização garantidos são produtos financeiros com base em seguros de vida que beneficiam de uma fiscalidade atrativa para permanências mais longas (superiores a cinco anos).

A tributação dos rendimentos destes seguros é efetuada pela entidade pagadora no momento em que são disponibilizados, através de retenção na fonte, à taxa liberatória de 28%, tal como acontece com a maioria dos produtos de poupança. No entanto, quando o montante dos prémios pagos na primeira metade do contrato representa, pelo menos, 35% do total e o resgate ocorre depois do quinto ano e antes do oitavo ano de vigência do mesmo, apenas 80% do rendimento fica sujeito a tributação. Se o resgate se realizar após o oitavo ano do contrato, só é tributado 40% do rendimento. Fora destas condições, todo o rendimento é tributado.

Em alternativa à retenção na fonte de IRS, estes rendimentos podem ser englobados no momento da entrega da declaração de IRS. No entanto, em regra, não compensa englobar.

Retenção na fonte

Taxa de IRS de 28% | 80% dos rendimentos sujeitos a imposto

- Rendimento ilíquido: 1.000 €

- Rendimento sujeito a IRS: 1.000 € x 80% = 800 €

- Taxa de IRS: 28%

- IRS (Retenção na fonte): 800 € x 28% = 224 €

- Rendimento líquido recebido: 1.000 € - 224 € = 776 €

A Chloé, de nacionalidade francesa, é residente não habitual em Portugal, estatuto fiscal de que goza há seis anos. Em 2020, resgatou o seu seguro de capitalização unit-linked em Portugal, que gerou rendimentos de 1.000 euros ilíquidos. Como entregou 40% da totalidade dos prémios na primeira metade do contrato e o resgate ocorreu no quinto ano de contrato, apenas 80% do rendimento ilíquido ficou sujeito a retenção na fonte de IRS, à taxa liberatória de 28%. Na prática, foi como se todo o rendimento tivesse sido tributado a uma taxa de 22,4%. Assim, a entidade pagadora efetuou uma retenção na fonte de IRS de 224 euros, creditando 776 euros líquidos de imposto na conta da Chloé.

Plano Poupança Reforma (PPR) / Produto Individual de Reforma Pan-Europeu (PEEP) / Fundos de Pensões

Os rendimentos pagos por Planos Poupança-Reforma / Produtos Individuais de Reforma Pan-Europeus e/ou Fundos de Pensões podem assumir duas qualificações distintas:

Pensões (Categoria H), quando pagos sob a forma de prestações regulares e periódicas;

Rendimentos de Capitais (Categoria E), em caso de reembolso total ou parcial (incluindo os que sejam efetuados com natureza prestacional, durante um período inferior a 11 anos).

Tratamento Fiscal

a) Prestações regulares e periódicas – Neste cenário, os rendimentos pagos enquadram-se na categoria H (pensões), estando sujeitos a retenção na fonte de IRS, às taxas gerais. Estas retenções na fonte serão deduzidas ao imposto a ser liquidado, na sequência da entrega da declaração anual de IRS.

b) Reembolsos totais ou parciais – Nesta situação, os rendimentos pagos enquadram-se na categoria E (rendimentos de capitais), estando sujeitos a retenção na fonte de IRS, à taxa final de 21,5% (ou 15,05%, para residentes fiscais na Região Autónoma dos Açores).

Quando o montante dos prémios pagos na primeira metade do contrato representar, pelo menos, 35% da totalidade dos mesmos, apenas 80% ou 40% do rendimento estará sujeito a retenção na fonte de IRS, desde que o reembolso ocorra após o 5.º ano e antes do 8.º ano, ou após o 8.ºano de vigência do contrato, respetivamente.

No entanto, caso o pagamento seja efetuado de acordo com as condições de reembolso previstas na legislação (e.g. reforma por velhice, desemprego de longa duração, incapacidade permanente para o trabalho, etc.), apenas 2/5 do rendimento está sujeito a retenção na fonte de IRS, à taxa final de 20% (0u 14%, para residentes fiscais na Região Autónoma dos Açores). Na prática, será aplicada uma taxa efetiva de IRS de 8% (ou 5,6%, para residentes fiscais na Região Autónoma dos Açores).

Sabia que

20% dos valores aplicados em Planos Poupança-Reforma / Produtos Individuais de Poupança Pan-Europeus / Fundos de Pensões poderão ser deduzidos à coleta do IRS, no ano em que é efetuada a aplicação, com o limite máximo de:

- 400€ por sujeito passivo com idade inferior a 35 anos;

- 350€ por sujeito passivo com idade compreendida entre 35 e 50 anos;

- 300€ por sujeito passivo com idade superior a 50 anos.

Em caso de reembolso antes de decorridos 5 anos a contar da primeira entrega e/ou fora das condições previstas na legislação (e.g. reforma por velhice, desemprego de longa duração, incapacidade permanente para o trabalho, pagamento de prestações de contrato de crédito destinado à habitação própria e permanente do participante, etc.), o benefício acima referido fica sem efeito e o sujeito passivo está obrigado a devolver a dedução efetuada, acrescida de uma majoração de 10% por cada ano. Existe uma exceção à aplicação da referida penalização, para as contribuições efetuadas até 30 de setembro de 2022 e levantadas até ao limite do valor de 1 IAS por mês (509,26€ em vigor em 2024). Este regime de exceção estará em vigor até 31 de dezembro de 2024. Poderão ainda ser levantadas as contribuições antes dos cinco anos, sem penalização, para pagamento de prestações do crédito habitação para habitação permanente e para reembolso antecipado dos referidos contratos de crédito, relativamente às contribuições efetuadas, respetivamente, até 31 de dezembro de 2022 e 27 de junho de 2023. No caso de reembolso antecipado do crédito de habitação, o valor encontra-se limitado a 24 IAS para 2024.

Adicionalmente, os valores aplicados após a data de passagem à reforma, não dão direitos à dedução acima.

De notar que é igualmente aplicável um limite global às deduções à coleta, o qual está dependente do nível de rendimento obtido pelo agregado familiar.

Preenchimento da Declaração de IRS

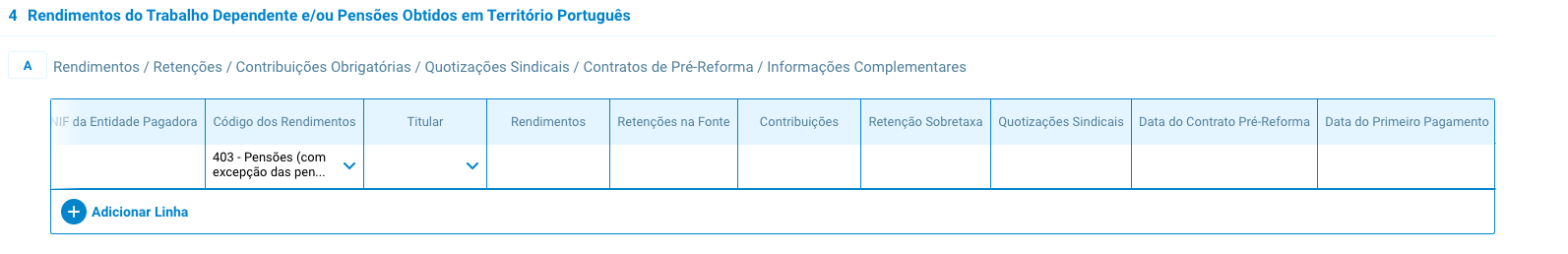

Apenas existe obrigação de reporte dos rendimentos recebidos na declaração anual de IRS, quando o pagamento seja efetuado em prestações regulares ou periódicas, caso em que os rendimentos qualificam como pensões e devem ser reportados no quadro 4A do Anexo A da Declaração (Rendimentos de Trabalho Dependente e Pensões), através do Código 403, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF da entidade pagadora, ao valor do rendimento, bem como ao valor das retenções na fonte de IRS aplicadas no momento do pagamento.

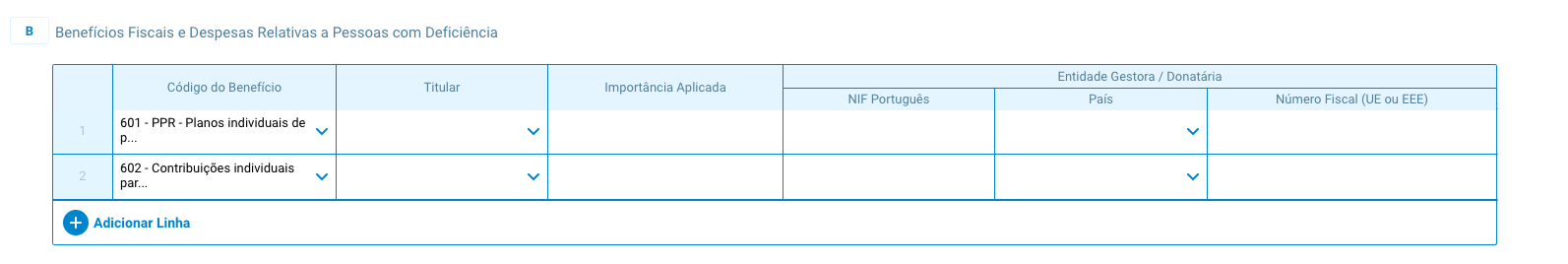

Para efeitos de dedução à coleta do IRS, os valores aplicados em Planos de Poupança-Reforma e Fundos de Pensões deverão ser reportados no quadro 6B do Anexo H da Declaração, através do código 601 ou 602, respetivamente, conforme imagem abaixo:

Neste quadro, deverá ser reportada a informação referente ao NIF da entidade gestora do Plano/Fundo e ao valor das entregas efetuadas.

Atualmente ainda não se encontra disponível o código para reporte dos valores aplicados em Produtos Individuais de Poupança Pan-Europeus.

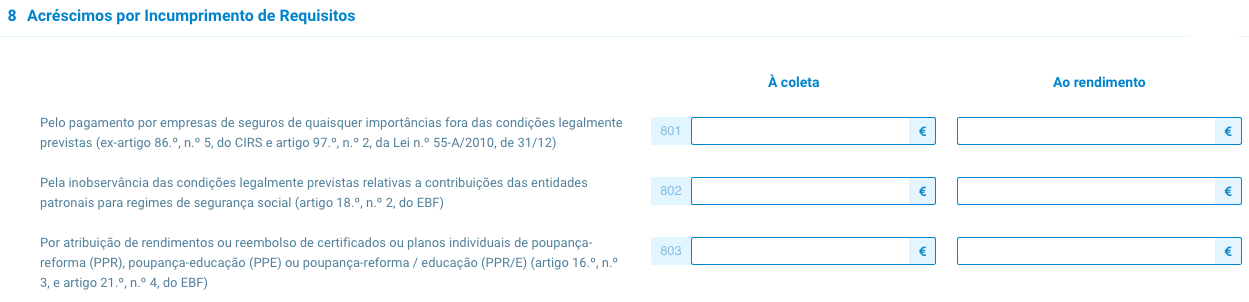

Caso o reembolso ocorra fora das condições legais previstas e o sujeito passivo tenha usufruído i) das deduções à coleta acima referidas e/ou ii) da exclusão de tributação e da taxa reduzida de IRS, será necessário preencher o Quadro 8 do Anexo H da Declaração, através do código 803, por forma a devolver o benefício atribuído pela Autoridade Tributária e a majoração de 10% por ano, conforme imagem abaixo:

À data ainda não foi definido o procedimento para reporte dos valores reembolsados fora das condições legais para os Produtos Individuais de Reforma Pan-Europeus.

Veja como preencher passo a passo

Perceber as contas do IRS

Explicamos com exemplos práticos como funciona a tributação dos rendimentos dos vários produtos.

Planos Poupança-Reforma (PPR)

Quanto posso deduzir dos valores investidores em PPR à coleta de IRS?

Uma das principais vantagens dos PPR é a possibilidade de deduzir à coleta de IRS 20% do valor investido até um limite máximo, que varia consoante a idade: 400 euros, até 34 anos; 350 euros, entre 35 e 50 anos; e 300 euros, a partir dos 50 anos e até à passagem à reforma.

É preciso ter em conta que a dedução à coleta de IRS dos valores investidos em PPR nas condições referidas está sujeita ao limite global das deduções à coleta de IRS para o qual concorrem também as deduções de educação, saúde, imóveis, pensões de alimentos, exigência de fatura e lares. Este limite depende do rendimento coletável do agregado familiar, variando entre um mínimo de 1.000 euros e um máximo de 2.500 euros.

Atenção!

Caso o resgate do PPR ocorra antes do quinto ano de contrato e/ou fora das condições definidas na legislação, a dedução à coleta de IRS fica sem efeito. Nesse caso, o contribuinte terá de devolver todos os valores deduzidos acrescidos de 10% por cada ano decorrido.

Dedução à coleta de IRS até 20%

- Montante investido em PPR: 2.000 €

- Dedução à coleta de IRS máxima: 400 €

- Limite global das deduções à coleta de IRS: 1.952,50 €

- Montante de outras deduções à coleta de IRS: 1.600 €

- Montante disponível de deduções à coleta de IRS: 1.952,50 € - 1.600 € = 352,50 €

- Dedução do montante investido em PPR: 352,50 €

O Lucas, de nacionalidade brasileira, tem 33 anos e goza do estatuto de residente não habitual em Portugal. Em 2020, investiu 2.000 euros em PPR. De acordo com a legislação para os PPR, o Lucas poderá deduzir à sua coleta de IRS 20% do montante investido, até um máximo de 400 euros, desde que não ultrapasse o seu limite global das deduções à coleta de IRS, que, no IRS de 2020, é de 1.952,50 euros. Na sua página das deduções à coleta do IRS de 2020, no Portal das Finanças, o Lucas conta com 1.600 euros de deduções de saúde, educação, imóveis e exigência de fatura. Desta forma, só poderá deduzir 352,50 euros do montante que aplicou em PPR.

Resgatei um PPR em 2020. Quanto vou pagar de IRS?

Outro benefício fiscal dos PPR é a tributação mais favorável dos rendimentos gerados, no seu resgate, efetuada pela entidade pagadora, mediante retenção na fonte de IRS, à taxa liberatória de 21,5%, inferior à de 28% aplicada à maioria dos produtos de poupança.

A tributação pode ser ainda mais vantajosa, se o montante dos prémios pagos na primeira metade do contrato representar, pelo menos, 35% da totalidade dos mesmos e o PPR for mantido por mais de cinco anos. Se o resgate ocorrer após o quinto ano e antes do oitavo ano, apenas 80% dos rendimentos ilíquidos ficam sujeitos à taxa de retenção na fonte de 21,5%. Na prática, é como se a totalidade dos rendimentos ilíquidos fosse tributada a uma taxa de retenção na fonte de IRS de 17,2%. Já se o resgate for efetuado após o oitavo ano, a taxa de retenção na fonte de IRS de 21,5% só se aplica a 40% dos rendimentos ilíquidos. Neste caso, seria o mesmo que tributar a totalidade dos rendimentos ilíquidos a uma taxa de retenção na fonte de 8,6%.

Caso o resgate seja efetuado dentro das condições previstas na lei (reforma por velhice, após os 60 anos ou desemprego de longa duração), aplica-se uma taxa de retenção na fonte de IRS mais reduzida de 20% e sobre 40% dos rendimentos ilíquidos, o que se traduz numa taxa de retenção na fonte de IRS de 8% aplicada à totalidade dos rendimentos ilíquidos.

Resgate dentro e fora das condições legais

Taxa de IRS de 20% | 40% dos rendimentos sujeitos a imposto

- Resgate: dentro das condições previstas na lei

- Início do contrato: 2011

- Rendimentos ilíquidos: 20.000 €

- Rendimentos ilíquidos sujeitos a IRS: 20.000 € x 40% = 8.000 €

- Taxa de IRS: 20%

- IRS (Retenção na fonte): 8.000 € x 20% = 1.600 €

- Rendimentos líquidos recebidos: 20.000 € - 1.600 € = 18.400 €

Em 2020, a Isabel e o Juan, ambos de nacionalidade espanhola e com 61 anos, resgataram antecipadamente um PPR que subscreveram em Portugal em 2011 e que gerou rendimentos ilíquidos de 20.000 euros. Como o resgate foi efetuado após os 60 anos de idade, uma das condições previstas na lei, apenas 40% dos rendimentos ilíquidos (8.000 euros) foram sujeitos a retenção na fonte de IRS, à taxa liberatória de 20%, o que totalizou 1.600 euros de imposto. Assim, a Isabel e o Juan receberam rendimentos líquidos de imposto de 18.400 euros.

Além de terem recebido 18.400 euros de rendimentos líquidos, a Isabel e o Juan deduziram à sua coleta de IRS, anualmente, 300 euros, num total de 3.000 euros em dez anos de contrato. Como o resgate antecipado foi realizado dentro das condições legais, não tiveram de devolver os valores deduzidos.

Taxa de IRS de 21,5% | 80% dos rendimentos sujeitos a imposto

- Resgate: antecipado, fora das condições previstas na lei

- Início do contrato: 2013

- Entregas na primeira metade do contrato: 50% do total

- Rendimentos ilíquidos: 12.000 €

- Rendimentos ilíquidos sujeitos a IRS: 12.000 € x 80% = 9.600 €

- Taxa de IRS: 21,5%

- IRS (Retenção na fonte): 9.600 € x 21,5% = 2.064 €

- Rendimentos líquidos recebidos: 12.000 € - 2.064 € = 9.936 €

Em 2020, a Catherine, de nacionalidade francesa e com 57 anos, resgatou antecipadamente um PPR que subscreveu em 2013 e que gerou rendimentos ilíquidos de 12.000 euros. Como o resgate foi efetuado fora das condições previstas na lei, a taxa de retenção na fonte de IRS foi de 21,5%. No entanto, como ocorreu no sétimo ano de contrato e 50% das entregas foram realizadas na primeira metade do mesmo, apenas 80% dos rendimentos ilíquidos (9.600 euros) ficaram sujeitos a imposto. No total, foi efetuada uma retenção na fonte de IRS de 2.064 euros. Assim, dos 12.000 ilíquidos de rendimentos gerados pelo PPR, a Catherine recebeu 9.936 euros líquidos.

Como o resgate foi efetuado fora das condições previstas na lei, a Catherine vai ter de devolver as deduções à coleta a que teve direito pelos investimentos que fez no seu PPR, com uma penalização de 10% por cada ano, no montante global de 2.310 euros. Esta importância será acrescida à coleta de IRS de 2020.